Podsumowanie: Mimo iż ekonomiści przewidywali recesję już w 2023 r., amerykańska gospodarka wykazała nieoczekiwaną odporność. Ból związany ze wzrostem stóp procentowych pomogły zrównoważyć dwa czynniki: ekspansja fiskalna oraz inwestycje w sztuczną inteligencję i produkcję półprzewodników. Gospodarka amerykańska jeszcze nigdy nie była tak silna tak wiele miesięcy po osiągnięciu szczytowej wartości wskaźnika wyprzedzającego (Leading Index); czy zatem w końcu nastąpi recesja, czy jednak miękkie lądowanie? Dowiemy się tego w ciągu najbliższych 6-9 miesięcy.

Jak dotąd - niezwykły cykl

Pod koniec 2022 r. ekonomiści byli zgodni co do tego, że globalna gospodarka w 2023 r. wkroczy w recesję; również i my z początkiem tego roku stawialiśmy stosunkowo negatywne prognozy. Pogląd ten wydawała się również potwierdzać inwersja amerykańskiej krzywej dochodowości, jak również krótkotrwały kryzys bankowy w marcu wraz z krachem Silicon Valley Bank. Dwa czynniki odegrały kluczową rolę w zrównoważeniu bólu związanego ze wzrostem stóp procentowych. Podstawy wzrostu zapewniły przeprowadzona przez administrację Bidena ekspansja fiskalna o wartości 1 bln USD oraz boom inwestycyjny związany z generatywną sztuczną inteligencją i przenoszeniem do kraju mocy produkcyjnych w branży półprzewodników za pośrednictwem amerykańskiej ustawy CHIPS.

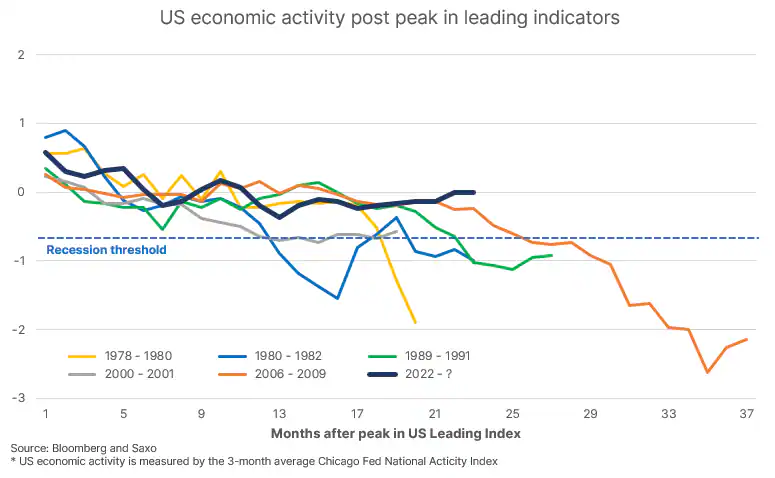

Aktywność gospodarcza w Stanach Zjednoczonych znalazła się w okolicach trendu wzrostowego od lat 80. (wartość zerowa na pierwszym wykresie poniżej), co stanowi najwyższy poziom odnotowany w tym kraju od 1978 r. po 23 miesiącach od osiągnięcia szczytowej wartości amerykańskiego wskaźnika wyprzedzającego koniunktury (Leading Index; wartość szczytową osiągnięto w grudniu 2021 r.). Jedynie ścieżka światowego kryzysu finansowego była podobnie silna na tym etapie cyklu. W tym momencie sprawy mogą się rozegrać w dwojaki sposób:

-

Aktywność gospodarcza w Stanach Zjednoczonych zacznie się znacznie pogarszać, a gospodarka amerykańska wkroczy w recesję przed drugim półroczem 2024 r. Efektem ubocznym może być kryzys długu lub szok płynnościowy jako skutek najbardziej wypiętrzonej trajektorii stóp procentowych od czasu II wojny światowej.

-

Gospodarka amerykańska i konsumenci wchłoną wstrząs związany ze stopami procentowymi, a rynek pracy pozostanie wystarczająco silny, aby wspierać wzrost płac realnych i miękkie lądowanie; byłoby to pierwsze spowolnienie na taką skalę, które nie prowadziłoby do recesji. Efektem ubocznym tego scenariusza byłoby wzmocnienie dynamiki inflacji i wzrost rentowności amerykańskich obligacji długoterminowych.

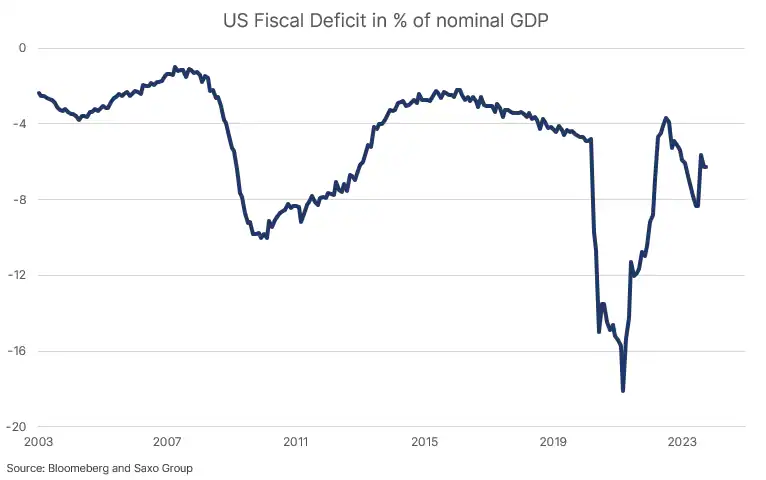

Ważnym czynnikiem będzie trajektoria deficytu fiskalnego i już teraz pojawiają się sygnały, że w amerykańskim cyklu fiskalnym następuje zwrot, ponieważ Waszyngton zmuszony jest do ograniczenia wydatków. W takim przypadku gospodarka amerykańska otrzyma znaczący negatywny impuls fiskalny wymuszający spowolnienie, chyba że zrównoważy to boom inwestycji prywatnych.

Jedno jest pewne. Jeżeli historia może tu posłużyć za jakąkolwiek wskazówkę, a jesteśmy w stanie wskazać sześć niezależnych okresów, w których amerykański wskaźnik wyprzedzający osiągnął wartości szczytowe (przed recesją), to kolejne 6-9 miesięcy okaże się jednym z najbardziej fascynujących okresów dla rynków finansowych od długiego czasu.

Czy generatywna sztuczna inteligencja i automatyzacja sprawią, że lata 20. będą przypominać lata 60. ubiegłego wieku?

W dłuższej perspektywie najbardziej interesującą debatą i obserwacją ekonomiczną będzie 1) potencjalny negatywny wpływ kryzysu długu lub niezrównoważonej dynamiki długu publicznego w efekcie wyższych stóp procentowych oraz 2) wzrost produktywności dzięki technologiom generatywnej sztucznej inteligencji i automatyzacji. W słynnym już raporcie McKinsey na temat generatywnej sztucznej inteligencji i związanego z nią potencjalnego wzrostu produktywności szacuje się, że do 2040 r. generatywna AI w połączeniu z innymi technologiami automatyzacji może przyspieszyć wzrost produktywności o 0,2 do 3,3 punktu procentowego. Gdyby tak się stało, będzie to nowy paradygmat dla stóp procentowych.

Poprzednie okresy boomu produktywności w Stanach Zjednoczonych przypadały na lata 1950-1969 i 1995-2004, kiedy to szacowany roczny wzrost produktywności wynosił od około 2,5 do 2,7 punktu procentowego. W okresie następującym po światowym kryzysie finansowym (lata 2010-2018) roczny wzrost produktywności wyniósł zaledwie 0,9 punktu procentowego, co doprowadziło do wielkiej debaty na temat niskiego wzrostu produktywności. Okres 2019-2023 przyniósł roczny wzrost produktywności na poziomie 1,9 punktu procentowego, a ostatni odczyt wyniósł 4,7 punktu procentowego, co stanowi najwyższy wynik od ponad 13 lat, z wyłączeniem krótkiego okresu ożywienia podczas pandemii w II kwartale 2020 r.

Wyobraźmy sobie gospodarkę, która zapewnia wzrost produktywności w stylu lat 50.-60., czyli o 2,7 punktu procentowego, przy wzroście siły roboczej o 0,8 punktu procentowego w ujęciu rocznym; wówczas realny wzrost PKB mógłby wynieść około 3,5 punktu procentowego. Jeżeli następnie dodamy do tego 3 punkty procentowe inflacji w ujęciu rocznym z powodu przenoszenia produkcji z powrotem do kraju, zielonej transformacji i zakłóceń pogodowych (ceny produkcji żywności), nieoczekiwanie uzyskamy nominalny wzrost PKB powyżej 6,5% w ujęciu rocznym. Gdyby ten długoterminowy scenariusz stał się rzeczywistością, rentowności amerykańskich obligacji długoterminowych nie powróciłyby do niskich poziomów obserwowanych w okresie po światowym kryzysie finansowym.