- W centrum uwagi inwestorów jest teraz sprzedaż detaliczna, wyniki za 1Q i zaostrzenie konfliktu irańsko-izraelskiego.

- Netflix to „kupuj” z silnym zyskiem i oczekiwanym wzrostem liczby subskrybentów.

- Morgan Stanley to „sprzedaj” w obliczu malejącego EPS i wzrostu sprzedaży.

- Szukasz więcej praktycznych pomysłów handlowych? Dołącz do InvestingPro za mniej niż 9 USD miesięcznie tylko przez ograniczony czas i nigdy nie przegap kolejnej hossy, nie wiedząc, które akcje kupić!

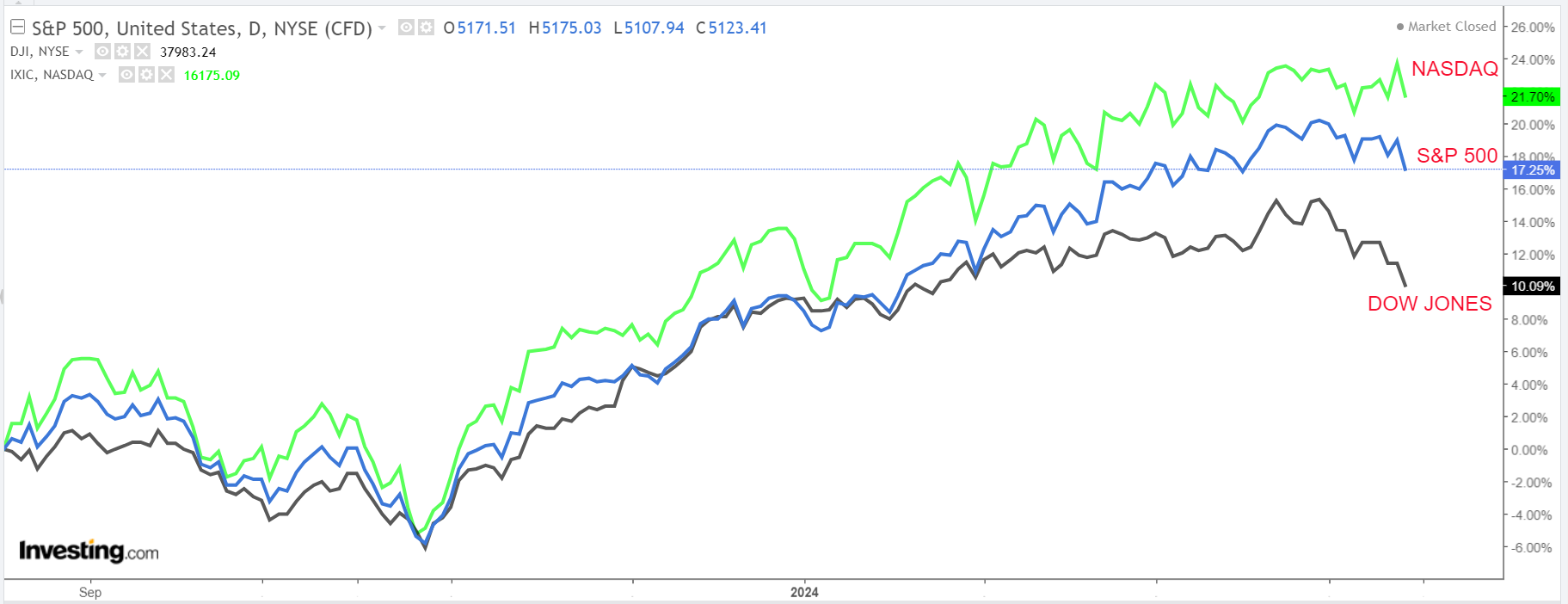

Trzy główne indeksy Wall Street spadły w piątek, odnotowując najgorszy tydzień od ponad roku, ponieważ gorące dane o inflacji i rosnące napięcia geopolityczne na Bliskim Wschodzie pogorszyły nastroje inwestorów.

W ciągu tygodnia blue chip’owy Dow Jones Industrial Average spadł, o 2,4%, co stanowi największą tygodniową stratę procentową od marca 2023 roku. Tymczasem, benchmarkowy S&P 500 i technologiczny Nasdaq Composite spadły odpowiednio o 1,6% i 0,5%.

Źródło: Investing.com

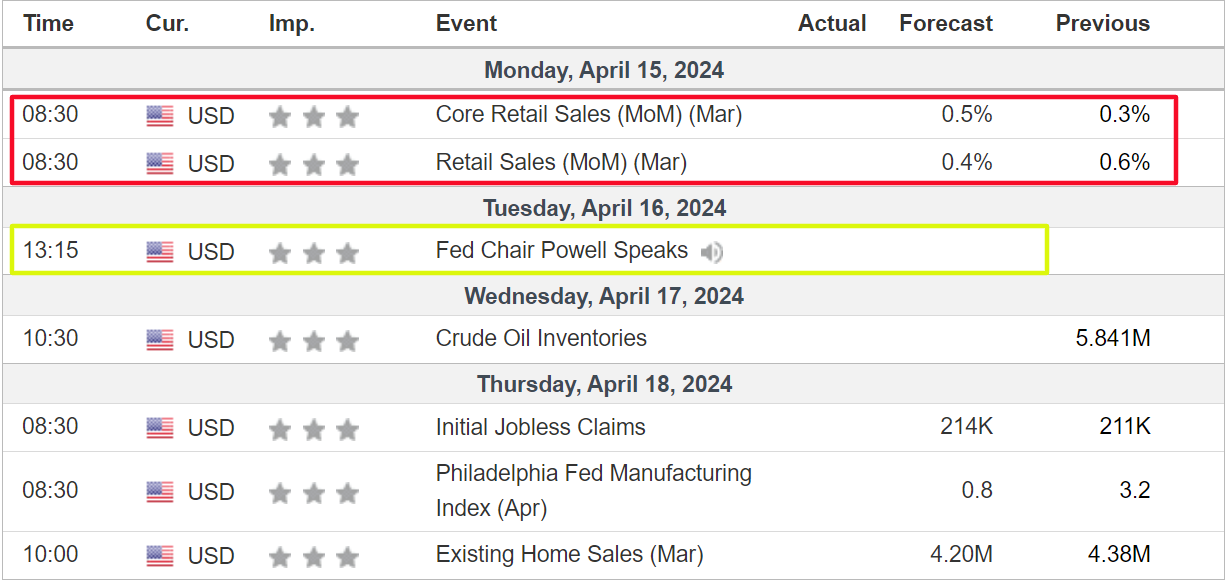

Oczekuje się, że nadchodzący tydzień będzie kolejnym pracowitym, ponieważ inwestorzy będą nadal oceniać perspektywy dla gospodarki, inflacji i stóp procentowych.

W kalendarzu ekonomicznym najważniejszy będzie poniedziałkowy raport o sprzedaży detalicznej w USA za marzec, przy czym ekonomiści szacują wzrost o 0,4% po wzroście sprzedaży o 0,6% w poprzednim miesiącu.

Ponadto, prezes Fed - Jerome Powell weźmie udział w czacie przy kominku na temat trendów gospodarczych w Ameryce Północnej podczas Washington Forum w waszyngtońskim Wilson Center we wtorek po południu.

Źródło: Investing.com

Inwestorzy szacują obecnie około 77% szans na pierwszą obniżkę stóp procentowych we wrześniu, zgodnie z monitorem stóp Fed Investing.com

W międzyczasie, sezon wyników za pierwszy kwartał wkracza na wysokie obroty i w tym tygodniu spodziewane są raporty od znanych firm, takich jak Netflix (NASDAQ:NFLX), Taiwan Semiconductor (NYSE:TSM), ASML (NASDAQ:ASML), Bank of America (NYSE:BAC), Goldman Sachs (NYSE:GS), Morgan Stanley (NYSE:MS), Johnson & Johnson (NYSE:JNJ), Procter & Gamble (NYSE:PG) oraz UnitedHealth Group (NYSE:UNH).

Poza tym, inwestorzy będą monitorować nowe wydarzenia na Bliskim Wschodzie po bezprecedensowym ataku Iranu na Izrael w weekend, który podniósł perspektywę znacznie większego konfliktu regionalnego.

Niezależnie od tego, w którym kierunku podąży rynek, poniżej przedstawiam jedną akcję, na którą prawdopodobnie będzie popyt, oraz inną, która może odnotować nowe spadki. Pamiętajcie jednak, że moje ramy czasowe dotyczą tylko nadchodzącego tygodnia, od poniedziałku 15 kwietnia do piątku 19 kwietnia.

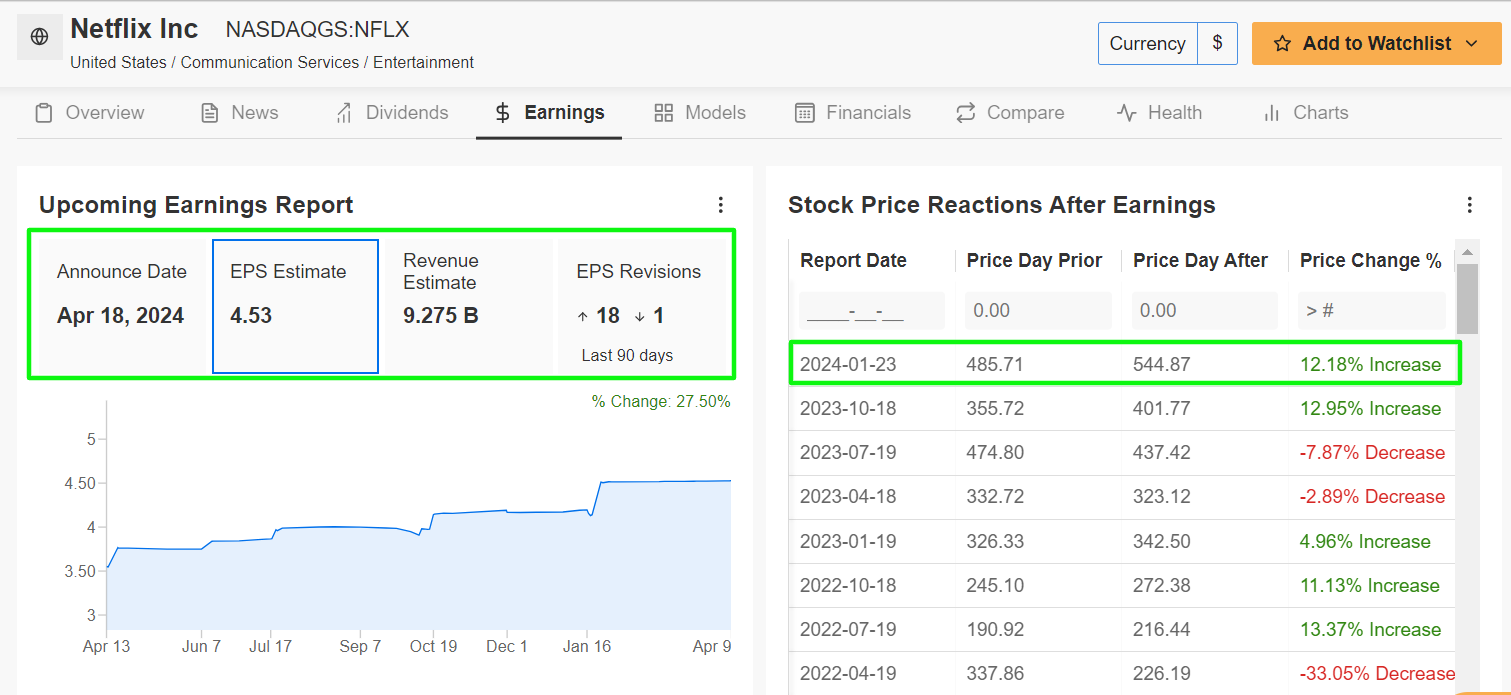

Akcje, których kupno warto rozważyć: Netflix

Spodziewam się, że Netflix (NASDAQ:NFLX) osiągnie w tym tygodniu lepsze wyniki, co może zakończyć się wybiciem i wzrostem w kierunku nowych rekordów, po opublikowaniu raportu o wynikach giganta streamingowego za pierwszy kwartał.

Netflix ma opublikować aktualizację wyników za I kwartał po zamknięciu amerykańskiego rynku w czwartek o 22:00, a wyniki po raz kolejny mają zaskoczyć na plus dzięki korzystnym trendom popytu konsumenckiego i poprawiającym się perspektywom fundamentalnym.

Uczestnicy rynku spodziewają się znacznych wahań akcji NFLX po spadku liczb, zgodnie z rynkiem opcji, z możliwym implikowanym ruchem o około 9% w obu kierunkach. Warto zauważyć, że akcje wzrosły o około 12% po ostatnim raporcie zysków firmy streamingowej w styczniu.

Warto wspomnieć, że szacunki zysków zostały skorygowane w górę 18 razy w ciągu ostatnich 90 dni, zgodnie z ankietą InvestingPro, w porównaniu do tylko jednej korekty w dół, ponieważ Wall Street staje się coraz bardziej optymistyczna w stosunku do internetowej sieci telewizyjnej.

Źródło: InvestingPro

Netflix ma zarobić 4,53 USD na akcję w pierwszym kwartale, co oznacza wzrost o około 58% w porównaniu z EPS w wysokości 2,88 USD w analogicznym okresie ubiegłego roku, przy pozytywnym wpływie trwających działań mających na celu ograniczenie kosztów.

W międzyczasie, prognozuje się, że przychody wzrosną o 13,6% rok do roku do 9,27 mld USD, ponieważ lider strumieniowego przesyłania wideo korzysta z taniego podstawowego poziomu subskrypcji i w związku z intensyfikacją działań mających na celu zwalczanie nielegalnego udostępniania haseł.

Jeśli faktycznie się to potwierdzi, oznaczałoby to najwyższą kwartalną sprzedaż w 27-letniej historii Netflix, ponieważ więcej osób rejestruje się w jego usługach strumieniowego przesyłania wideo w obecnym środowisku.

W związku z tym spodziewam się, że Netflix utrzyma szybkie tempo przyrostu liczby subskrybentów streamingu netto i z łatwością przebije szacunki Wall Street dotyczące około 4,8 miliona nowych globalnych subskrybentów dodanych w marcowym kwartale.

Gigant streamingu zakończył 2023 r. z liczbą 260,28 mln subskrybentów na całym świecie. Wzrost liczby subskrybentów był częściowo napędzany przez trwającą walkę firmy z udostępnianymi hasłami, która rozpoczęła się w zeszłym roku.

Akcje NFLX zakończyły piątkową sesję na poziomie 622,83 USD, niedaleko rekordowego poziomu 688 USD z listopada 2021 r. Na obecnych poziomach spółka z siedzibą w Los Gatos w Kalifornii ma kapitalizację rynkową w wysokości 269,5 mld USD.

Źródło: Investing.com

Akcje wzrosły o 27,9% w ciągu pierwszych czterech miesięcy 2024 r., po 65% wzroście w 2023 r.

ProTips InvestingPro podkreśla obiecujące perspektywy Netflixa, podkreślając jego korzystną pozycję w branży streamingowej, która pozwoliła spółce wykorzystać odporny model biznesowy i silny wzrost zysków.

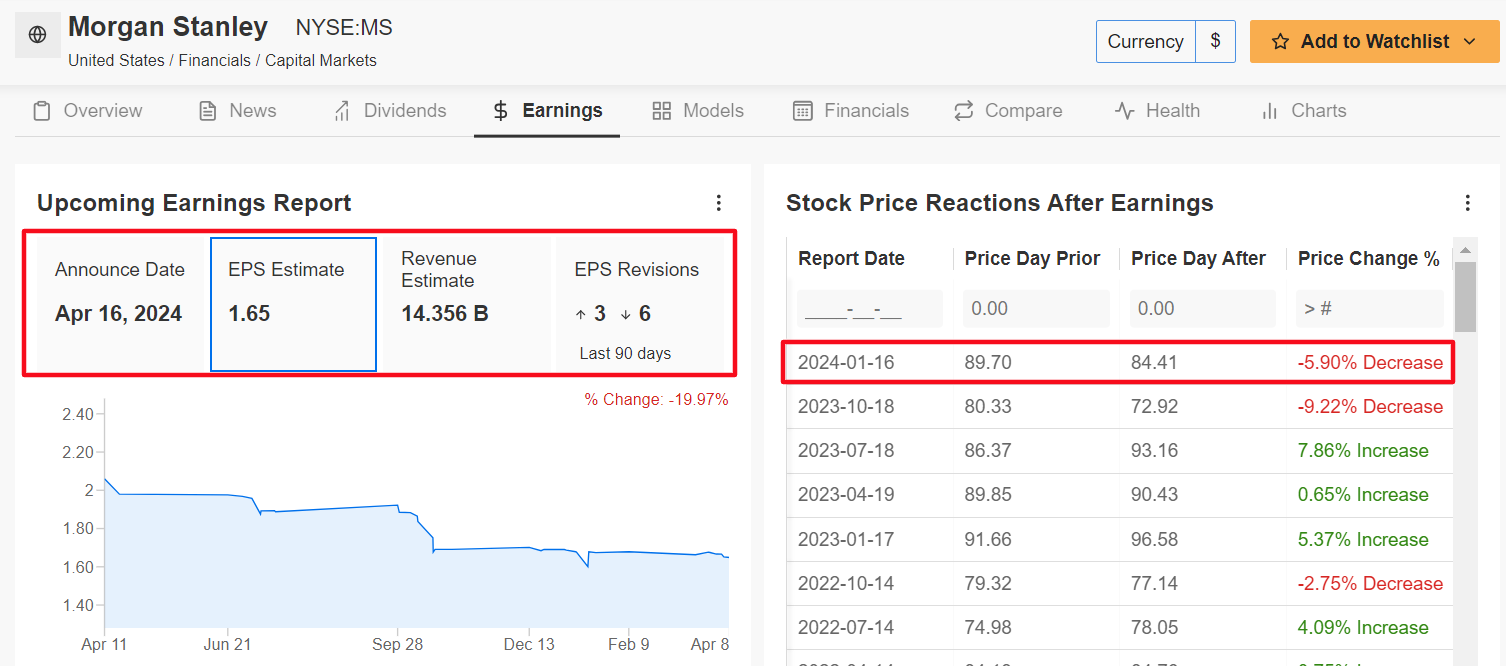

Akcje, których sprzedaż warto rozważyć: Morgan Stanley

Przewiduję słabe wyniki Morgan Stanley (NYSE:MS) w nadchodzącym tygodniu, ponieważ wyniki finansowe giganta bankowości inwestycyjnej za pierwszy kwartał prawdopodobnie rozczarują inwestorów w obliczu słabych rezultatów w kluczowych segmentach działalności.

Wyniki finansowe Morgan Stanley za pierwszy kwartał mają zostać opublikowane przed otwarciem we wtorek o 13:30 i prawdopodobnie ucierpią z powodu znacznego spowolnienia zarówno w kluczowym dziale bankowości inwestycyjnej, jak i usługach zarządzania majątkiem.

Handel opcjami implikuje około 5% wahania akcji po spadku aktualizacji. Akcje MS spadły o prawie 6% po opublikowaniu raportu spółki za czwarty kwartał w połowie stycznia.

Podkreślając kilka przeciwności, przed którymi stoi Morgan Stanley w obecnej sytuacji, ankieta InvestingPro dotycząca korekt zysków analityków wskazuje na rosnący pesymizm przed raportem, przy czym sześciu z dziewięciu analityków obniżyło swoje szacunki zarówno dla EPS, jak i wzrostu zysków w ciągu ostatnich 90 dni.

Źródło: InvestingPro

Konsensus zakłada, że nowojorska firma świadcząca usługi finansowe odnotuje zysk na akcję w wysokości 1,65 USD za pierwsze trzy miesiące 2024 r., co oznacza spadek o 3% w porównaniu z zyskiem w wysokości 1,70 USD na akcję w poprzednim okresie.

Co gorsza, prognozuje się, że przychody spadną o 1% rocznie do 14,35 mld USD w związku z rozczarowującymi wynikami w najważniejszych działach zarządzania majątkiem i bankowości inwestycyjnej.

W związku z tym uważam, że prezes Morgan Stanley, Ted Pick, wykaże ostrożność w prognozowaniu wzrostu zysku netto w nadchodzących miesiącach, ponieważ bank zmaga się z mieszanym otoczeniem biznesowym.

Akcje MS zamknęły się w piątek na poziomie 86,27 USD, dzięki czemu wycena giganta z Wall Street wyniosła 140,2 mld USD.

Źródło: Investing.com

Akcje rozpoczęły 2024 r. w kiepskim stylu, spadając o 7,5% od początku roku, w związku z rosnącymi obawami regulacyjnymi.

Należy zauważyć, że ocena "kondycji finansowej" InvestingPro Morgan Stanley wynosi obecnie poniżej średniej na poziomie 2,2 na 5 ze względu na obawy dotyczące perspektyw wzrostu zysków i poziomów wolnych przepływów pieniężnych.

Koniecznie sprawdź InvestingPro, aby być na bieżąco z trendami rynkowymi i tym, co oznaczają one dla twojego handlu.

Czytelnicy tego artykułu mogą skorzystać z dodatkowej 10% zniżki na plany roczne i dwuletnie z kodami kuponów PROTIPS2024 (roczny) i PROTIPS20242 (dwuletni).

Subskrybuj tutaj i nigdy więcej nie przegap hossy!

Zastrzeżenie: W chwili pisania tego tekstu zajmuję długą pozycję na S&P 500 i Nasdaq 100 poprzez SPDR S&P 500 ETF (SPY) i Invesco QQQ Trust ETF (QQQ). Zajmuję również długą pozycję w funduszu Technology Select Sector SPDR ETF (NYSE:XLK ).

Regularnie równoważę swój portfel poszczególnych akcji i funduszy ETF w oparciu o bieżącą ocenę ryzyka zarówno środowiska makroekonomicznego, jak i finansów spółek.

Poglądy omówione w tym artykule są wyłącznie opinią autora i nie powinny być traktowane, jako porada inwestycyjna.