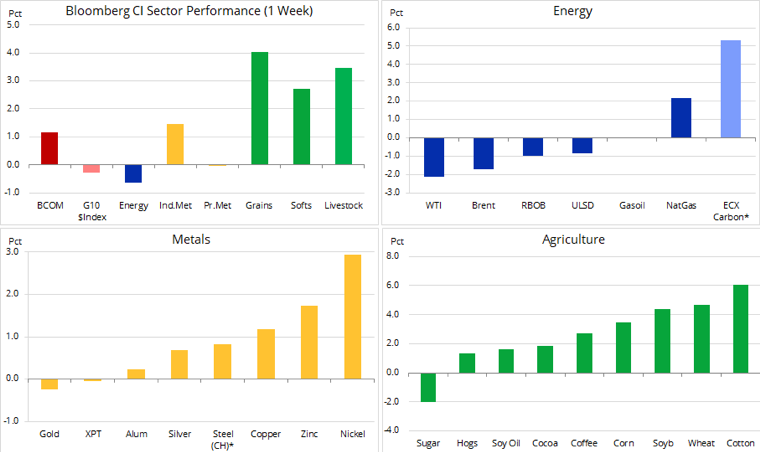

Indeks towarowy Bloomberg przez trzeci tydzień z rzędu odnotowuje wzrost; w okresie tym na prowadzenie wychodziły kolejno wszystkie trzy sektory. Pod koniec sierpnia liderem były metale szlachetne, których ceny poszły w górę w reakcji na spadek rentowności obligacji i mniejszy apetyt na ryzyko. Odwilż w chińsko-amerykańskich relacjach handlowych przyczyniła się do wzrostu cen ropy naftowej i miedzi HG; wreszcie, po trwającej długie tygodnie sprzedaży, w ubiegłym tygodniu pierwszą pozycję zdobył sektor rolny.

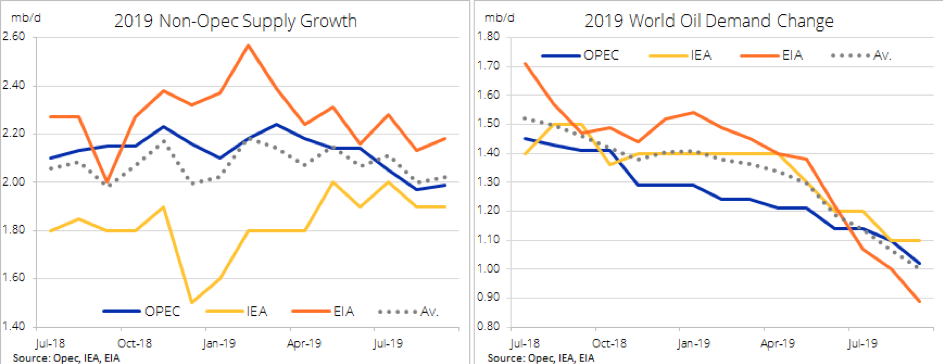

Zboża znalazły wsparcie po tym, jak raport rządowy obniżył przewidywany poziom produkcji w odniesieniu do nadchodzących zbiorów, a także po ożywieniu wśród chińskich nabywców soi. Metale szlachetne w dalszym ciągu się konsolidowały, a złoto uzyskało wsparcie pomimo ostatniego wzrostu amerykańskich dziesięcioletnich bonów skarbowych o 35 punktów bazowych do najwyższego od pięciu tygodni poziomu 1,8%. Metale przemysłowe utrzymały nabywców dzięki optymizmowi wywołanemu oznakami deeskalacji napięć handlowych. Tymczasem na rynkach ropy szybko zniwelowano ostatnie zyski: na posiedzeniu w Abu Zabi OPEC i Rosja próbowały ustalić reakcję na obecne spowolnienie popytu, w efekcie którego Międzynarodowa Agencja Energetyczna (MAE) wydała ostrzeżenie przed możliwą nadpodażą w 2020 r.

W oczekiwaniu na przewidywaną obniżkę amerykańskich stóp procentowych na posiedzeniu FOMC w najbliższym czasie, EBC umożliwił inwestorom przetestowanie bieżących tematów i założeń rynkowych. Jednak po ogłoszeniu szeregu działań na rzecz pobudzenia aktywności gospodarczej okazało się, że reakcja rynku była mocno zaskakująca. Euro poszło ostro w górę, a rentowności obligacji podskoczyły po informacji, że najważniejsze kraje strefy euro – Niemcy, Francja i Holandia – sprzeciwiły się wznowieniu luzowania ilościowego. Naszym zdaniem EBC doszedł do ściany w kontekście możliwych działań, co zwiększa prawdopodobieństwo wzrostu znaczenia polityki fiskalnej.

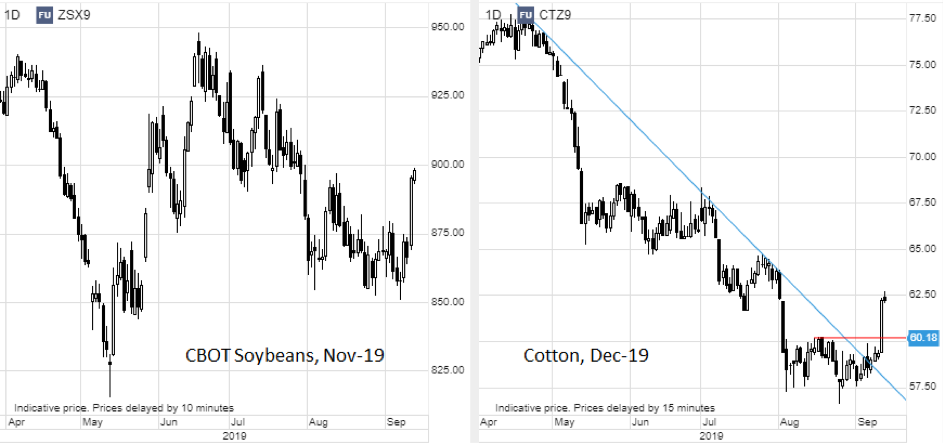

Przed rozmowami w sprawie handlu na linii Pekin – Waszyngton na początku października oba kraje poczyniły kroki na rzecz poprawy swoich wzajemnych relacji, co zwiększyło nadzieje rynku na ewentualny przełom. Przez ostatnie 18 miesięcy amerykańskie produkty rolne mocno ucierpiały w wyniku napięć handlowych, jednak w ubiegłym tygodniu Chiny pojawiły się na rynku, aby nabyć amerykańską soję, bawełnę i wieprzowinę. Nastąpiło to w momencie, gdy fundusze hedgingowe miały krótkie pozycje netto we wszystkim z wyjątkiem kilku kluczowych rynków kontraktów terminowych na produkty rolne.

Przed posiedzeniem Wspólnego Ministerialnego Komitetu Monitorującego OPEC+ w Abu Zabi wzrosły nadzieje, że organizacja ta podejmie dalsze działania na rzecz wsparcia ceny ropy. Arabia Saudyjska, dla której cena na poziomie 80 USD/b jest niezbędna do zbilansowania budżetu, na stanowisko ministra energii powołała naftowego weterana, księcia Abdulaziza bin Salmana (ABS). Pomimo obietnic obniżenia produkcji do uzgodnionych poziomów docelowych przez Irak, Nigerię i Rosję, rynek ponownie poszedł w dół. Spowodowane to było uwagami wszystkich trzech kluczowych organizacji prognostycznych, którzy w comiesięcznych raportach wyrazili obawy o dalszy spadek światowego popytu. W efekcie Międzynarodowa Agencja Energetyczna (MAE) wydała ostrzeżenie przed możliwą nadpodażą w 2020 r.

Próby wybicia ropy Brent i WTI nie trwały nawet tygodnia: obie ceny powróciły do odpowiednich przedziałów w okolice 60 USD/b i 55 USD/b. Podejrzewamy, że w dalszym ciągu odbywać się będą nerwowe transakcje w granicach przedziału, a ewentualna awersja do ryzyka na skutek porażki rozmów w sprawie handlu lub pogorszenia danych ekonomicznych utrzyma rynek w defensywie.

Wysoka korelacja ceny złota do zmian rentowności amerykańskich obligacji spowodowała pierwsze istotne utrudnienie dla rozpoczętej w czerwcu hossy, kiedy nastąpił gwałtowny spadek rentowności. Mimo iż istnieje ryzyko krótkoterminowej korekty do poziomu 1 450 USD/oz lub w najgorszym przypadku 1 380 USD/oz, podtrzymujemy optymistyczną prognozę dla złota. Obecne problemy, choć bolesne, są jednak naszym zdaniem konieczne do ożywienia hossy, która przeszła w rutynę.

Wcześniejsze hossy na rynku złota, przede wszystkim hossa z lat 2000-2010, obfitowały w agresywne korekty, które pomimo zdecydowanych zysków w ciągu tej dekady bardzo utrudniły warunki na rynku dla krótkoterminowych traderów taktycznych. Nasza optymistyczna prognoza dla złota i metali szlachetnych jako takich opiera się na następujących przesłankach:

- Amerykańska Rezerwa Federalna najprawdopodobniej obniży stopy procentowe

- Chińsko-amerykańska wojna handlowa zwiększa ryzyko recesji

- Przewiduje się, że rentowności nominalne i realne pozostaną niskie, a w niektórych przypadkach wręcz ujemne. Eliminuje to koszt alternatywny związany z utrzymywaniem aktywów, które nie generują zysku w postaci kuponu czy odsetek

- Kontynuacja skupu aktywów przez banki centralne w celu dywersyfikacji, a w niektórych przypadkach – zmniejszenia zależności od dolara (tzw. dedolaryzacja)

- Umocnienie dolara może się zbliżać ku końcowi ze względu na ryzyko działań ze strony Stanów Zjednoczonych w celu deprecjacji waluty

Na wykresie poniżej przedstawiono ryzyko zniesienia z powrotem w kierunku 1 450 USD/oz, poziomu, który odzwierciedla zaledwie słabą korektę w ramach mocnego trendu zwyżkowego. Aby prognoza techniczna stała się negatywna, konieczny byłby mało prawdopodobny spadek poniżej 1 380 USD/oz, wieloletniego obszaru oporu, a obecnie wsparcia.